بررسی دورههای مختلف رشد شرکتها از ایده تا بلوغ

شرکتها مراحل رشد مختلفی را از ابتدایی که یک ایده تجاری هستند، طی میکنند. این مراحل تا رشد و بلوغ شرکتها و سپس افول آنها تا زمان انحلال و ورشکستگی ادامه مییابد که پایان فعالیت شرکت یا بنگاه اقتصادی است. در نظامهای مالی کشورها متناسب با هر مرحله از رشد شرکت، روشهای تأمین مالی متنوعی مشتمل بر ابزارها و نهادهای مالی طراحی و به کار گرفته میشود.

به گزارش کارآفرینی پرس، مرکز پژوهشهای مجلس شورای اسلامی در گزارشی باعنوان «تامین مالی شرکتها از ایده تا بلوغ» نوشت: این گزارش در پی آن است که با تبیین مراحل مختلف رشد شرکتها، تأمین مالی نهادی یا ابزاری هر مرحله را مشخص و تشریح کند. معرفی و استفاده از این روشهای تأمین مالی سبب میشود تا از فشار بر شبکه بانکی برای تأمین مالی شرکتهای مختلف اجتناب شود.

از ایدهای که در ذهن نوآوران شکل میگیرد تا تأمین مالی همواره از مهمترین چالشهای رشد شرکتهای نوپا (که بخش اول از رشد شرکت یعنی مرحله ایجاد ایده تا بلوغ شرکت را شامل میشود) عنوان شده است؛ چرا که اساساً نوع نیاز مالی و همچنین وضعیت چنین شرکتهایی با شرکتهای بالغ متفاوت است.

بنابراین، در گزارش حاضر پس از تبیین مراحل زندگی یک شرکت از مرحله ایده تا بلوغ، متناسب با هر مرحله روشهای تأمین مالی (نهادها و ابزارهای تأمین مالی) معرفی میشود و سپس چالشهای تأمین مالی بیان خواهد شد (در آخر این متن لینک انواع روشهای تامین مالی قرار داده شده است).

دورههای مختلف رشد شرکتها

1. ایده (Idea or Primary Stage)

هر شرکتی که در هر اندازهای پدید آمده است، در ابتدا ایدهای تجاری در ذهن بشر بوده است. برخی ایدههای تجاری که بعضاً بهصورت شرکتهای معظم درآمدهاند، به قرنهای قبل باز میگردد و برخی ایدهها متأثر از پیشرفتهای سایر حوزههای دانش بشری است.

اولین مرحله ایجاد شرکت به دورهای اشاره دارد که بنیانگذاران، ایده خود را توصیف و با برخی خبرگان مورد اطمینان مطرح کرده (نظر به احتمال سرقت ایده ازسوی رقبا، بنیانگذاران از به اشتراکگذاری ایده خود با سایرین اجتناب کرده و صرفا به گونهای محتاطانه از افراد مورد اطمینان برای اخذ مشورت استفاده خواهند کرد) و از مسیر شبیهسازی و تحلیل سناریو، به اثبات آن برای خود و اطرافیان میپردازند.

از منظر سطح آمادگی فناوری (Technology Readiness Level) (که سنجهای برای ارزیابی وضعیت توسعه فنی یک محصول یا فناوری جدید است که سطح ریسک توسعه فنی محصول را نشان میدهد. این سنجه از 9 سطح مختلف تشکیل شده که از مشاهده محیطی و مدلسازی اولیه ایده آغاز و به راهاندازی خط تولید محصول یا فناوری ختم میشود) مرحله ایده با سطوح 1 تا 3 یعنی تولید ایده خام، تبدیل ایده به طرح و تلاش برای پیادهسازی و اثبات ایده در محیط شبیهسازی مرتبط خواهد بود.

پس از آنکه کارآمدی ایده مورد اثبات اولیه قرار گرفت، بنیانگذاران در مراحل آتی به تیمسازی برای تولید نمونه اولیه و سنجش کارآمدی ایده در محیط آزمایشگاهی اقدام خواهند کرد. البته گفتنی است عمده ایدههای نو، برای تأسیس شرکتهای تولیدی و خدماتی مطرح میشود.

نیاز مالی در مرحله ایده بسیار اندک و محدود به هزینههای مشاوره و شبیهسازی است. با توجه به هزینههای اندک و همچنین امتناع کارآفرینان از مطرح کردن ایده خود با دیگران، عمده منابع مالی مورد نیاز این مرحله را بنیانگذاران و سپس دوستان و آشنایان تأمین خواهند کرد.

معمولاً صاحبان ایده با اشتراکگذاری ایده خود، سعی در جذب آشنایان توانمند برای مشارکت در تأسیس کسبوکار میکنند. بهعبارت دیگر، در انتهای این مرحله صاحب ایده، بنیانگذاران خود را یافته و هسته اولیه کسبوکار تشکیل میشود.

البته در الگوی کارخانه کسبوکار سازنده، گاه یک شرکت نوآور از مرحله ایده تا رشد در بستر یک کارخانههای کسبوکار شکل میگیرد. از اینرو کارخانههای کسبوکار سازنده را نیز میتوان در زمره تأمینکنندگان مرحله ایده بهحساب آورد.

مطالعات نشان از موفقیت قابل توجه رشد در بستر کارخانههای کسبوکار در این مرحله نسبت به روش مستقل دارد.

سرمایهگذاری در این مرحله بهمعنای صرف مقدار اندکی منابع مالی با هدف بهرهمندی از احتمال داشتن سهم و منافع آتی کسبوکار است. هرچند اغلب ایدههای مطرح شده در این دوره با شکست مواجه شده و سرمایهگذاری در این مرحله بسیار پرریسک است، اما مبلغ اندک مورد نیاز و همچنین اعتماد بالای بین فردی، سرمایهگذاران را مجاب به تأمین مالی میکند. امکانپذیر بودن، چشمانداز و نوآورانه بودن ایده تأثیر بسیار زیادی در ترغیب به سرمایهگذاری دارد.

2. پیش از کشت

مرحله پیش از کشت به دورهای اشاره دارد که بنیانگذاران شرکت جدید به اطمینان حداقلی از کاربردی بودن ایده خود رسیده و پس از توسعه مفهومی ایده خود اقدام به طراحی نمونه اولیه و تیمسازی برای آن خواهند کرد.

در این مرحله با جذب افراد جدید، ساختار کسبوکار به آرامی شکل گرفته و افراد به آزمایش فرضیههای خود در مورد ایده تجاری میپردازند. در نهایت «کمینه محصول پذیرفتنی (کمپ)» (Minimum Viable Product) طراحی خواهد شد.

(کمپ نسخهای ساده از محصول است که با خلق ارزش اصلی محصول نهایی، با هدف دریافت نظرات سازنده مشتریان، به آنها ارائه میشود. بهرهگیری از این مفهوم به کسبوکار کمک میکند تا با دریافت بازخورد، ایدههای خود را بهبود بخشند).

پس از انجام این مرحله هزینهها و قیمتها تنها بهطور کلی و تقریبی قابل برآوردند. پذیرش محصول نیز از سوی بازار هنوز امتحان نشده است. دوره پیش از کشت با سطوح 4 تا 5 آمادگی فناوری، یعنی پیادهسازی آزمایشگاهی و تولید نمونه اولیه مرتبط است.

نیاز مالی اصلی کسبوکار در این مرحله، جذب افراد و شکلدهی به تیم و همچنین هزینه آزمایش ایدهها و محصولات مرتبط است. آزمودن محصول شامل ابعاد فنی، تقاضای بازار و همچنین برآورد دقیقتر از هزینههای تولید انبوه است.

بخش عمدهای از منابع مالی نیز صرف شکلگیری تیم کسبوکار خواهد شد. بهطور خاص، کارآفرینان برای طراحی کمینه محصول پذیرفتنی و آزمون نمونه اولیه به همکاران فنی و مشاوران بازاریابی نیاز خواهند داشت. بنیانگذاران توانمند علاقه زیادی به جذب سرمایهگذاران ناآشنا در این مرحله ندارند؛ چراکه ابهام بالای کسبوکار نیازمند آزادی عمل گسترده برای بنیانگذاران است، ولی جذب این سرمایهگذاران از مسیر مشارکت یا دریافت وام، (بهدلیل شروط محدودکننده ضمن عقد) میتواند آزادی عمل آنان را محدود کند.

همچنین بهدلیل ریسک بسیار بالا و عدم تقارن اطلاعاتی، بهطور معمول سرمایهگذارانی که در این مرحله وارد کسبوکار میشوند، به رغم آورده مالی اندک، سهم نسبتا زیادی از سود آتی کسبوکار را مطالبه میکنند. ازاین رو اغلب کارآفرینان علاقهای برای تأمین مالی در این مرحله ندارند.

همچنین با توجه به مسئله عدم تقارن اطلاعات در نظام اقتصادی و مالی (مسئله لیمو)، با گذر زمان وضعیت وخیم تر خواهد شد.

مسئله، مشکل یا بازار لیمو (Lemon Problem) در سال 1970 توسط آکرلوف مطرح شد. وی با بررسی بازار خودروهای دست دوم نشان داد که بهدلیل ناآگاهی کامل و دقیق مشتریان از کیفیت خودروهای دست دوم موجود در بازار، ریسک معامله بیش ارزیابی شده و خودروها کمتر از ارزش واقعی قیمتگذاری میشوند. درنتیجه با گذشت زمان شرایط طوری تغییر میکند که فروشندگان ماشینهای باکیفیتتر (به اصطلاح هلو) از بازار خارج شده و صرفاً ماشینهای کمکیفیت در بازار باقی مانده و میانگین کیفیت خودروهای عرضه شده در بازار کاهش خواهد یافت. همین مسئله بهمرور منجر به کاهش مجدد قیمتها و تشدید وضعیت خواهد شد.

- از این رو متداولترین تأمین مالی کنندگان (سرمایهگذاران) این دوره خود بنیانگذاران، دوستان نزدیک، آشنایان و خانواده، تأمین مالی جمعی مبتنی بر پاداش (Reward-based Crowdfunding) و کارخانههای کسبوکار هستند.

در مواردی که مؤسسان شرکت افرادی از تخصصهای گوناگون باشند، هریک بخشی از مسئولیت تولید را برعهده میگیرند و از منابع داخلی برای تولید کمپ استفاده میکنند. این کسبوکارها میتوانند مرحله تولید و پخته شدن ایده را بدون نیاز به تعهد مالی پشت سر گذارند.

در نهایت، سرمایهگذاری اولیه، بهویژه زمانی که از طرف خانواده و دوستان باشد، معمولاً تعهدات سرمایهای زیادی ایجاد نمیکند. همانند مرحله قبل، برجستگیهای ایده و ویژگیهای شخصی بنیانگذاران (مانند مهارتهای کارآفرینی بنیانگذاران یا خبرگی آنها در صنعت) در کانون توجه سرمایهگذاران قرار دارد.

3. مرحله بذر (Seed-phase)

مرحله سوم از رشد شرکت با آغاز جدی فعالیت و رشد قابل توجه آن همراه است. کسبوکاری که مرحله پیش از کشت را سپری کرده و به مرحله بذر رسیده است، کمینه محصول پذیرفتنی (کمپ) و تیمی آماده بهکار دارد. تا پیش از انجام این دوره (و تأمین مالی مورد نظر) پذیرش محصول یا فناوری موردنظر در بازار همچنان مبهم است. این مرحله کسبوکار، به تولید اندک و فروش محصولات در شبکههای فروش محدود اقدام کرده و با گرفتن بازخورد، برای بهبود محصول خود تلاش میکند.

اغلب شرکتها اولین جذب منابع مالی رسمی خود را در مرحله بذر انجام میدهند. عمده منابع مالی جذب شده صرف سرمایهگذاری برای تحصیل دارایی ثابت (مانند تجهیزات تولید، وسایل اداری اولیه، کارگاه یا دفتر و …) و سرمایه در گردش لازم برای آغاز تولید محصولات میشود.

همچنین بخشی از منابع، صرف هزینههایی چون تحقیقات بازار و توسعه محصول (بسته به دریافت بازخورد از فروش محصولات در شبکه های داخلی) خواهد شد. با توجه به این مسئله که معمولاً بنیانگذاران، طراحان و فناوران کسبوکار هستند، انجام عملیات بازاریابی نیازمند استخدام نیروی جدید خواهد بود.

دوره بذر با سطوح 5، 6 و 7 آمادگی نوآوری، یعنی دستیابی به نمونه اولیه کارآمد در محیط مشابه واقع (سطح 5)، نمونه کامل در محیط مشابه واقع (سطح 6) و اثبات عملکرد در محیط واقعی (سطح 7) مرتبط است.

- سرمایهگذاران بالقوه زیادی ازجمله خود بنیانگذاران، دوستان و خانواده، مراکز رشد، شتابدهندهها، فرشتگان کسبوکار، سرمایهگذاران جسور شرکتی و همچنین شرکتکنندگان در تأمین مالی جمعی مبتنی بر پاداش در این مرحله به سرمایهگذاری اقدام میکنند.

- معمولا سرمایهگذاران در ازای تأمین مالی در این مرحله، خواهان دریافت سهام ممتاز هستند. علاوهبراین، هدایا و جوایز جشنوارهای (که در ادامه گزارش توضیحات آن خواهد آمد) نیز منبع مهمی برای تأمین مالی در این مرحله بهشمار میآیند.

در دوره بذر، سرمایهگذاران بهدنبال ایدههای نوآورانه، محصولات کم نقص و برجستگیهای اعضای تیم هستند. همچنین آنها تمرکز جدی بر واقع بینانه بودن چشمانداز تعریف شده ازسوی بنیانگذاران دارند.

سرمایهگذاری در مرحله بذر همچنان از ریسک بالایی برخوردار است. مطابق مطالعات، تنها 48درصد از کسبوکارهایی که مرحله تأمین مالی بذر را در سالهای 2008 تا 2010 با موفقیت سپری کردهاند، موفق به رشد تا مرحله تأمین مالی A و 15درصد از آنها موفق به رشد تا مرحله تأمین مالی دوره C شدهاند. همچنین تنها 1درصد از آنها تبدیل به یونیکورن (Unicorn) شدهاند.

یونیکورن به استارتآپهای خصوصی (عرضه نشده در بازار سهام) اطلاق میشود که ارزش حدودی آنها بیش از 1 میلیارد دلار است. در حال حاضر حدود 1000 یونیکورن در سراسر جهان وجود دارد.

مطالعهای دیگر با بررسی شرکتهای تأسیس شده از 2003 تا 2013 ، نرخ موفقیت کسبوکارهای مرحله بذر در جذب سرمایه طی مراحل بعدی را 40درصد نشان داده است. بهعبارت دیگر، 60درصد از کسبوکارهایی که مرحله بذر را سپری کردهاند، در ادامه شکست خورده و با ورشکستگی یا تصاحب با مبالغ اندک از بازار حذف شدهاند.

4. مرحله اولیه (دوره A)

با گذر موفقیتآمیز از مراحل پیشین، شرکت دارای محصولات اعم از کالا و خدمات است که پس از چند مرحله تولید و فروش محدود در شبکه اقوام و آشنایان کارآفرینان، آماده عرضه به بازار است.

مرحله اولیه (دوره A) به مرحلهای اشاره دارد که شرکت به تولید انبوه و ارائه محصول خود در بازار واقعی اقدام کرده و نخستین بار در جذب و نگهداشت مشتری، سایه سنگین رقابت را احساس میکند. از نگاه سطوح آمادگی فناوری، مرحله اولیه ( A) با سطوح 8 و 9 آمادگی یعنی «تکمیل فناوری» و «حصول تکرارپذیری آن از مسیر ایجاد موفقیتآمیز خط تولید» مرتبط است.

در این سطوح پس از آزمونهای فراوان، محصول به تولید انبوه رسیده و در بازارهای واقعی عرضه میشود. بر اساس مطالعات صورت گرفته میان 1000 شرکت نوپا در آمریکا، 17درصد از سرمایهگذاران دوره A در مراحل آینده موفق به خروج شدهاند.

همچنین سرمایهگذاران وارد شده در این مرحله، تا مرحله B حدود 101درصد بازدهی کسب کردهاند. منابع مالی جذب شده در مرحله A، طی دوره صرف تولید و عرضه محصولات در بازار و الزامات آن مانند بازاریابی، برندسازی و ارتباط با مشتری و نقدینگی لازم برای افزایش نیروی کار و ظرفیت تولید مناسب برای عرضه محصول در بازار خواهد شد.

- صندوقهای سرمایهگذاری جسورانه (Venture Capital) سرمایهگذاری جسورانه شرکتی (Corporate Venture Capital) تأمین مالی جمعی مبتنی بر بدهی (وامدهی جمعی) و پاداش، فرشتگان کسبوکار، صندوقهای پژوهش و فناوری از جمله اصلیترین سرمایهگذاران این مرحله هستند. با این حال معمولاً بهدلیل عدم دسترسی به وثایق معتبر، شرکتها همچنان در اخذ تسهیلات بانکی ناتوانند.

در سرمایه گذاری مرحله اولیه (A)، سرمایهگذاران بهجای جستجوی ایدهها یا تیمهای عالی، بهدنبال یافتن شرکتهای ساختاریافتهای هستند که ایدههای خود را عملیاتی کرده و آنها را با موفقیت در جوامع کوچک آزمودهاند. توانمندی فردی اعضای

توانمندی فردی اعضای تیم، همنوایی و همکاری آنان این ذهنیت را برای سرمایهگذاران ایجاد خواهد کرد که گروه شکل گرفته در برابر خطرات پیشرو به سادگی از هم نخواهد پاشید.

همچنین سرمایهگذاران به دقت بینقص بودن محصول را بررسی کرده و نوآوری آن را در مقایسه با محصولات مشابه واکاوی میکنند. شایان است که در بسیاری از موارد، سرمایهگذاری دوره A اولین تجربه سرمایهگذاری کسبوکار خواهد بود، چر اکه بخش عمده کسبوکارها تا پیش از رسیدن به مرحله A بهجذب سرمایه اقدام نکرده و صرفا با منابع بنیانگذاران مدیریت شدهاند.

مطالعه کسبوکارهای فناوری که در سال 2003 تا 2013 در آمریکا ایجاد شدهاند حاکی از آن است که حدود 40درصد از شرکتهایی که مرحله تأمین مالی A را سپری کردهاند، در تأمین مالی مراحل بعدی با شکست مواجه شدهاند.

همچنین تنها 17درصد از کسبوکارها در بلندمدت توانستهاند به حیات خود ادامه دهند. براساس مشاهدههای میدانی، فاصله دوره تأمین مالی A و B بهطور میانگین 18ماه و میانه 15ماه به طول میانجامد.

5. مرحله رشد (مراحل C ،B و D)

شرکتهایی که پس از عرضه محصول در بازار که با منابع حاصل از تأمین مالی A صور ت میگیرد، به مراحل سرمایهگذاری بعدی راه پیدا میکنند عملکرد خوبی دارند. آنها به ثبات رسیده و آمادهاند تا با افزایش مقیاس تولید و فروش، بازارهای جدید را بهدست گیرند.

افزایش تولید و فروش ممکن است از مسیر تقویت ظرفیت درونی شرکت و گاهی تصاحب شرکت دیگر صورت پذیرد. دوره سرمایهگذاری B بهطور معمول با افزایش سهم بازار و دوره C و D به تلاش برای حضور در بازارهای بینالمللی مرتبط است.

در کشورهایی که بازار سرمایه بالغی دارند، استارتآپها پس از دوره رشد آماده ورود به بازار سرمایه هستند.

عدم عبور موفقیتآمیز از این مراحل نیز احتمالاً به تصاحب شرکت توسط شرکتهای دیگر منجر خواهد بود.

براساس مطالعات، به ترتیب (54، 50 و 38) درصد از شرکتهایی که به مرحله تأمین مالی C ،B و D رسیدهاند، به تأمین مالی خطرپذیر 4 ادامه داده اند. در این گزارش واژه «سرمایهگذاری جسورانه» معادل صندوقها و شرکتهای Venture Capital و واژه «سرمایهگذاری خطرپذیر» معادل تمامی روشهای سرمایهگذاری در پر ریسک در کسبوکارهای نوپا (شامل فرشتگان کسبوکار، صندوقهای جسورانه، تأمین مالی جمعی و…) استفاده شده است.

براساس مطالعهای دیگر، نرخ موفقیت شرکتهایی که دوره B و C را بهسلامت پشتسر گذاشتهاند، 56 و 83 درصد است.

- با رشد شرکت، به مرور حجم منابع مالی مورد نیاز افزایش زیادی مییابد. اصلیترین سرمایهگذاران فعال در مرحله رشد، صندوقهای سرمایهگذاری جسورانه، سرمایهگذاری جسورانه شرکتی و تأمین مالی جمعی مبتنی بر سهام یا قراردادهای ترکیبی (Mezzanine) هستند. همچنین کسبوکارها بهطور گسترده از تسهیلات بانکی استفاده میکنند.

پس از تثبیت جایگاه شرکت در بازار که در نتیجه تأمین مالی دوره A اتفاق میافتد، ریسک تأمین مالی (سرمایهگذاری) به میزان زیادی کاهش مییابد. هدف سرمایهگذاران از سرمایهگذاری شرکتی که در این مرحله قرار دارد، تنوعبخشی به سبد سرمایهگذاری، کسب سود از ارزش افزوده شرکت در دوران رشد، عرضه به بازار سرمایه یا تکمیل زنجیره تأمین محصولات خود است.

6. مرحله پس از رشد

رشد به معنای آمادگی برای ورود به بازار سهام (معمولا شتاب افزایش ارزش کسبوکارها پس از مرحله رشد به شکل محسوسی کاهش مییابد. به همین دلیل صاحبان کسبوکار ترجیح میدهند تا در صورت امکان، به فروش بخشی از کسبوکار در بازار سرمایه اقدام کرده و منابع حاصل را به سایر فرصتهای سرمایهگذاری پرپتانسیل خود تزریق کنند) و عدم موفقیت نیز احتمالاً ملازم با ورشکستگی کسبوکار و یا تصاحب (منظور تصاحبی است كه از عملكرد ضعيف بنگاه و نارضايتی سرمایهگذاران ناشی میشود) خواهد بود.

اما این تمام احتمالات نیست؛ چراکه نه تنها ممکن است که دورههای گذشته بهصورت نیمه موفق سپری شده باشد، بلکه ممکن است مواردی مانند ویژگیهای خاص برخی شرکتها یا مطلوبیتهای خاص برخی مالکان، ورود شرکتها را به بازار سرمایه با تأخیر مواجه کند.

عدم موفقیت کامل طی مراحل گذشته بهطور معمول خود را در ضعف نقدینگی شرکت و عدم تثبیت کامل جایگاه خود در بازار نشان میدهد که این مسئله، دلالت شفافی در ارزشگذاری شرکت و پذیرش در بازار سرمایه خواهد داشت.

در همین زمان شرکتها با ناامیدی از عرضه موفق در بازار سرمایه و تقویت ارزش پیش از واگذاری عمومی سهام (Public Listing) به ادامه مراحل تأمین مالی و جذب سرمایهگذاران خطرپذیر بیشتر ادامه داده و با انجام ضروری دورههای تأمین مالی E و F، میزان سهام بنیانگذاران را در شرکت رقیق میکنند.

علاوهبراین، بهدلیل علاقه برخی مالکان به اداره خصوصی شرکت (به دلایلی ازجمله عدم تمایل رعایت الزامات شفافیت و حکمرانی شرکتی در شرکتهای سهامی عام)، عرضه به بازار سهام صورت نخواهد پذیرفت و یا با تأخیر مواجه خواهد شد.

دلالت این موضوع در افزایش دورههای سرمایهگذاری خطرپذیر است. با این حال باید در نظر داشت که ادامه یافتن مراحل تأمین مالی خطرپذیر، امکان جذب سرمایهگذاری مجدد را دشوارتر میکند.

مطالعات نشان میدهد که هرچند 50درصد از کسبوکارها تأمین مالی شده در دوره A توانایی جذب تأمین مالی مجدد را داشتهاند، این عدد در دوره G به 4/17درصد میرسد. از سوی دیگر، برخی شرکتها که بهصورت ذاتی در صنایع پرریسک تر فعالیت میکنند، ممکن است دوره رشد طولانیتری داشته و بهتناوب نیازمند انجام سرمایهگذاری خطرپذیر باشند. در این موارد، دورههای سرمایهگذاری گاه تا 7 یا 8 مرتبه تکرار میشود.

- عمده سرمایهگذاران مراحل پس از رشد، صندوقهای سرمایهگذاری خصوصی (Private Equity) و گاه صندوقهای سرمایهگذاری جسورانه هستند. همچنین در این مراحل شرکتها منابع گستردهای را از شبکه بانکی تسهیلات دریافت میکنند.

7. مرحله بلوغ (Maturity Level)

زمانی که شرکت به مرحلهای برسد که بتواند نسبت به تولید کافی محصول خود اقدام کند و سهمی از بازار را داشته باشد، بالغ شده است.

پس از گذشت چندین دوره از فعالیت شرکت، به تعمیرات اساسی یا تحصیل مجدد تجهیزات بهمنظور انجام فعالیتها نیاز خواهد داشت.

عمده منابع مالی در این مرحله برای توسعه مقیاس تولید، توسعه زنجیره تأمین و همچنین تقویت یا به روزرسانی فناوری شرکت مورد استفاده قرار میگیرد.

- عمده این منابع ا ز مسیر افزایش سرمایه یا تسهیلات بلندمدت بانکی تأمین میشود.

حیات شرکت در دوران بلوغ تا زمانی ادامه خواهد داشت که چشمانداز سودآوری کافی برای مالکان متصور باشد. شرکتهایی که دوره عمرشان به پایان میرسد، توسط صندوقهای سرمایهگذاری خصوصی (نوع خاصی از صندوقهای سرمایهگذاری است) و یا هلدینگهای بزرگ خریداری شده یا با اعلام توقف فعالیت، داراییهای خود را فروخته و به سهامداران با زمیگردانند.

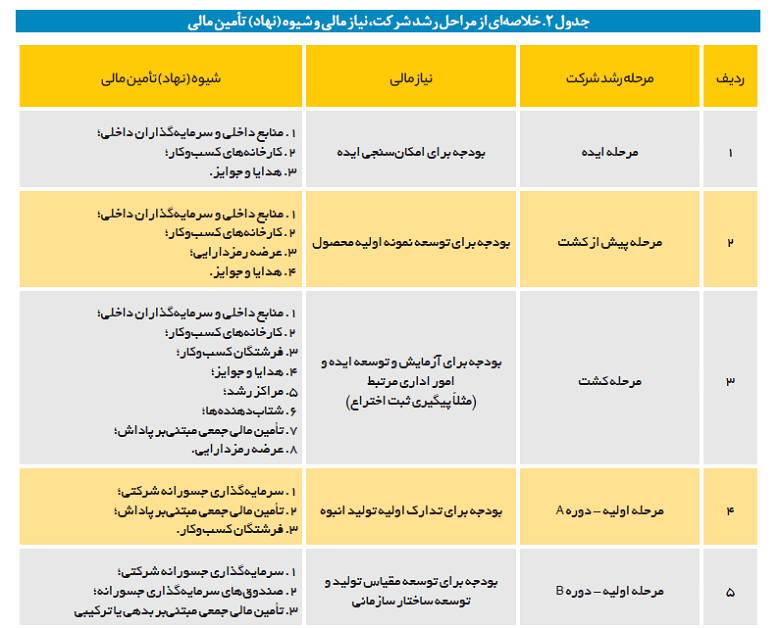

جدول زیر بهطور خلاصه، مراحل رشد شرکتها، نیاز مالی آنها و شیوه یا نهاد تأمین مالی را بیان میکند.

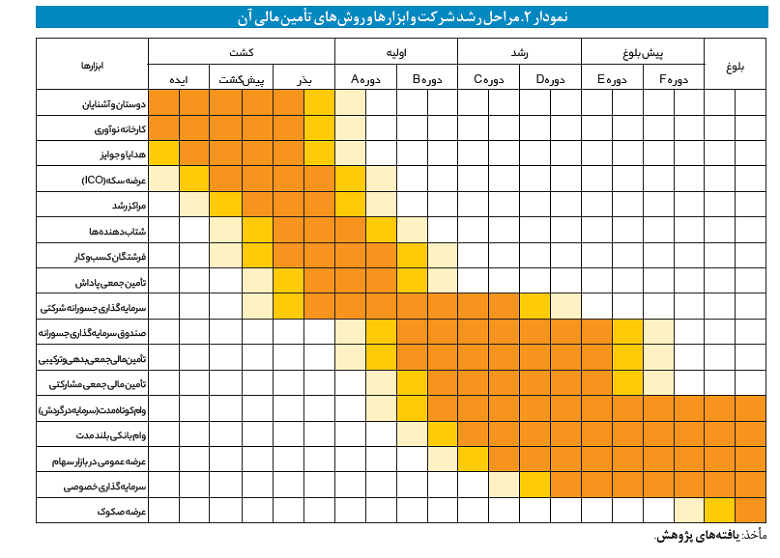

نمودار زیر به شکل دیگری، مراحل رشد شرکت و ابزارها و روشهای تأمین مالی آن را نمایش میدهد.

گفتنی است شرکتهای پذیرفته شده در بازار سهام و همچنین شرکتهایی که خارج از بورس هستند، اما حجم صادرات و واردات بالایی دارند، شرکتهای بالغ محسوب میشوند.

پس از بیان مراحل رشد شرکتها که از ایده تجاری شروع و تا افول ادامه مییابد، در این بخش به تأمین مالی این مراحل میپردازیم که محور مهمی در رشد و توسعه شرکت است. تأمین مالی شرکتها به اشکال مختلفی میتواند صورت گیرد که در یک دستهبندی شامل منابع داخل شرکت و منابع خارج از شرکت است. آنچه که در این بخش گزارش مورد تأکید قرار میگیرد، ابزارها و نهادهای تأمین مالی است که منابع خارج از شرکت را فراهم میآورند. در ادامه گزارش، با تفصیل بیشتری نسبت به معرفی ابزارها و نهادهای تأمین مالی کننده شرکتها اشاره میشود که در مراحل ایده تا بلوغ قرار دارند.

در ادامه انواع مختلف تامین مالی را بخوانید:

- «تأمین مالی جمعی» چیست؟

- بررسی چند نمونه از تامین مالی فعالیتهای نوآورانه: خودراهاندازی، جوایز و شتابدهندهها

- معرفی «عرضه اولیه رمزدارایی»؛ یکی از روشهای جدید تأمین مالی شرکتها

- کارکرد «صندوقهای پژوهش و فناوری» چیست؟

- بررسی عملکرد «نهادهای مدیریت ریسک» و «نهادهای واسطهگر» در تامین سرمایه

- تفاوت «سرمایهگذاران جسورانه» و «فرشتگان کسبوکار» چیست؟

- معرفی انواع مختلف فرشتگان کسبوکار بسته به تجربه فنی و کارآفرینی

- کارخانه کسبوکار چیست و برای چه اهدافی تاسیس میشوند؟

جمعبندی

پس از مرور مراحل مختلف رشد شرکتها یا طرحهای نوآورانه در بخش دوم، در این بخش به مرور روشهای تأمین مالی شرکتها از ایده تا بلوغ متناسب با مرحله رشد آنها پرداختیم. به جهت تحقق این مهم، انواع نهادهای مرسوم جهانی و داخلی ازجمله تأمین مالی داخلی، کارخانه استارتآپ، جوایز و رویدادها، فرشتگان کسبوکار، شتابدهندهها، سکوهای تأمین مالی جمعی، عرضه اولیه رمزدارایی، سرمایهگذاری جسورانه و همچنین صندوقهای پژوهش و فناوری و ابزارهای مرتبط با آنان مورد بحث قرار گرفت. همچنین از نهادهای مدیریت ریسک و نهادهای واسطهگر به عناوین برخی از نهادهایی که بهطور غیرمستقیم، اثر مهمی در تأمین مالی خطرپذیر داشتند یاد شد. اکنون با توجه به تشابه بالای برخی از این نهادها به یکدیگر، با هدف تبیین برخی تفاوتها، به مقایسه آنها پرداخته میشود.

انتهای پیام/