جلوگیری از جرایم مالیاتی با رعایت دقیق تکالیف قانونی

یکی از بزرگترین دغدغههای کارفرمایان و صاحبان بنگاههای اقتصادی بحث مطالبه مالیات توسط سازمان امور مالیاتی است. بهطوری که در برخی موارد با برگههای تشخیصی با مبالغی بیش از حد انتظار مواجه و بهدنبال چارهای جهت تقلبل آن خواهند بود.

به گزارش کارآفرینیپرس، رضا صالحی حسابداری و امور مالی در یادداشتی نوشت: در رسیدگیهای مالیاتی ممیزان، جدا از بررسیهایی نظیر وجود مستندات قابل اتکا، مطابقت اقلام ثبت شده در حسابها با قوانین مالیاتی، رعایت استانداردهای حسابداری و بسیاری موارد دیگر، چگونگی رعایت تکالیف قانونی توسط مودیان را نیز مورد رسیدگی قرار میدهند، بهطوری که در صورت عدم رعایت هر یک، بر اساس قوانین موجود، جریمهای را برای وی محاسبه و وجه آنرا مطالبه مینمایند.

جرایم مالیاتی یکی از اقلامی است که گاهی از دید کارفرمایان پنهان مانده و بعضا نادیده گرفته میشود، حال آنکه میتواند چالشهایی را برای مجموعه ایجاد نماید.

لذا این یادداشت نه بهمنظور آموزش قوانین مالیاتی بلکه صرفا بابت اطلاعرسانی و جلوگیری از غافلگیری از اعمال جرایم قانونی و لزوم آشنایی هر چه بیشتر با قوانین مربوطه ارایه گردیده است.

براساس قوانین مالیاتی کشور هر شخصی اعم از حقیقی و حقوقی که به نوعی درآمدی کسب مینماید مشمول پرداخت مالیات بوده و دارای تکالیفی در این خصوص است.

قانونگذار در ماده 1 قانون مالیاتهای مستقیم، اشخاص مشمول مالیات و در ماده 2 موارد معاف از پرداخت مالیات را به صورت کلی معرفی نموده است علاوهبر آن در مواد دیگری به تفصیل مشوقها، معافیتها و جرایم مالیاتی را تعریف و تکالیفی برای مودیان مالیاتی در نظر گرفته است به گونهای که مودیان در صورت رعایت دقیق تکالیف خود از معافیتها و مشوقهای مالیاتی بر خوردار و در صورت عدم رعایت هریک، با جرایمی بعضا سنگین و غیرقابل بخشودگی مواجه خواهند شد.

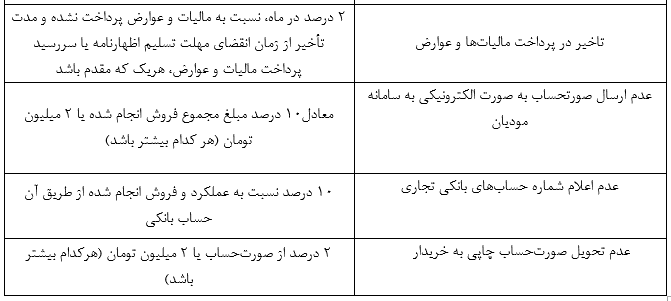

برخی از مهمترین جرایم مالیاتی عبارتند از:

آنچه ذکر گردید بخشی از مهمترین جرایم مالیاتی (و نه تمام آن) است همانگونه که مشاهده میشود، جرایم مذکور در پارهای موارد بسیار سنگین و غیرقابل بخشش خواهند بود. بهطور کلی قانونگذار به جهت ترغیب مودیان به انجام تکالیف قانونی خود جرایم و مشوقهایی را وضع نموده و از بین جرایم نیز مواردی که ناشی از بروز عمدی تخلف تشخیص داده شود نظیر عدم تسلیم اظهارنامه و یا کتمان درآمد و ابراز هزینههای غیرواقعی و… شامل بخشود نخواهد شد. بنابراین شکی نیست که صاحبان سرمایه و کارفرمایان محترم جهت حفظ منابع مالی خود لازم است آگاهی و حساسیت خود را نسبت به قوانین مالیاتی افزایش داده و از کارشناسان خبره در این زمینه بهره گیرند.

بیشتر بخوانید:

لزوم آموزش و آگاهی نسبی کارفرمایان و صاحبان سرمایه از دانش حسابداری، قوانین مالی و مالیاتی

انتهای پیام/